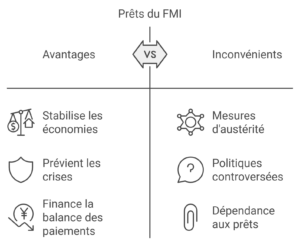

Le FMI, cette institution très controversée, avec ses politiques d’austérités, a vu le jour peu après la seconde guerre mondiale afin de garantir la stabilité du système monétaire internationale et éviter qu’une crise similaire à celle des années 30 ne se reproduise.

L’une des missions du FMI afin de réaliser son objectif consiste à accorder des prêts aux Etats pour leur permettre de financer leur balance des paiements, à stabiliser leur économie. Et ces prêts sont de deux types

L’une des missions du FMI afin de réaliser son objectif consiste à accorder des prêts aux Etats pour leur permettre de financer leur balance des paiements, à stabiliser leur économie. Et ces prêts sont de deux types

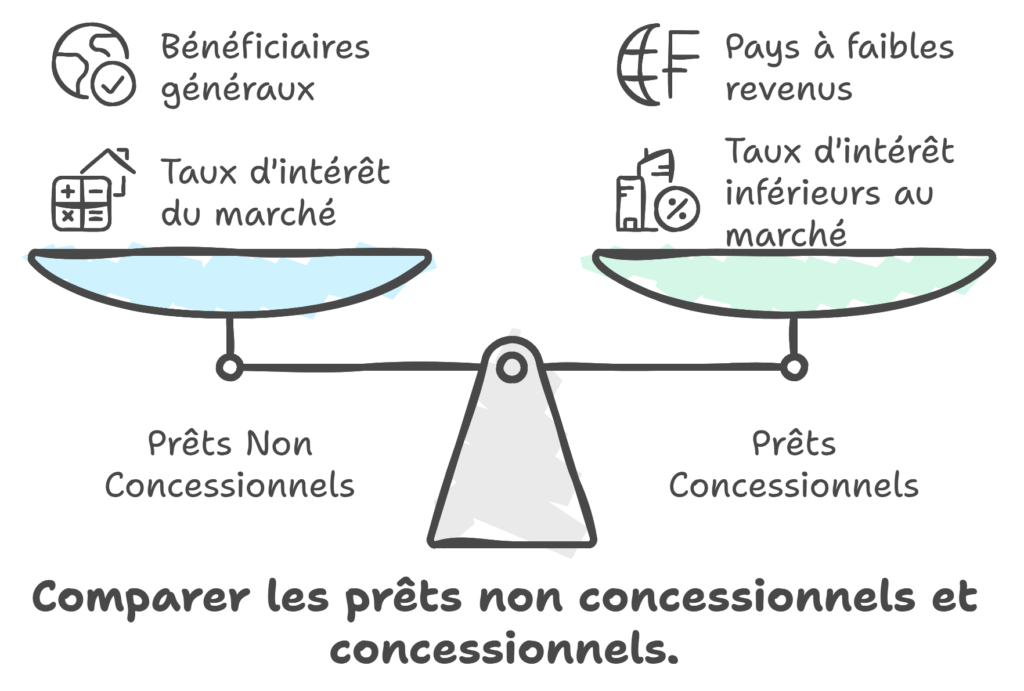

- Les prêts non-concessionnels au titre du compte des ressources générales (GRC);

- Les prêts concessionnels au titre du fonds fiduciaire pour la réduction de la pauvreté et la croissance (Fonds fiduciaire RPC).

Les prêts non concessionnels sont des mécanismes de financement assortie aux taux d’intérêt du marché et les prêts concessionnels sont des financements apportés par le FMI à des taux en deçà des taux du marché (actuellement de 0%) et destiné au pays à faibles revenus au titre du fonds fiduciaire pour la réduction de la pauvreté et pour la croissance (Fonds Fiduciaire RCP). Les pays éligibles au fonds fiduciaire RCP doivent mettre en œuvre des stratégies de réduction de la pauvreté et satisfaire à certaines exigences du FMI en matière de stratégie de réduction de la pauvreté.

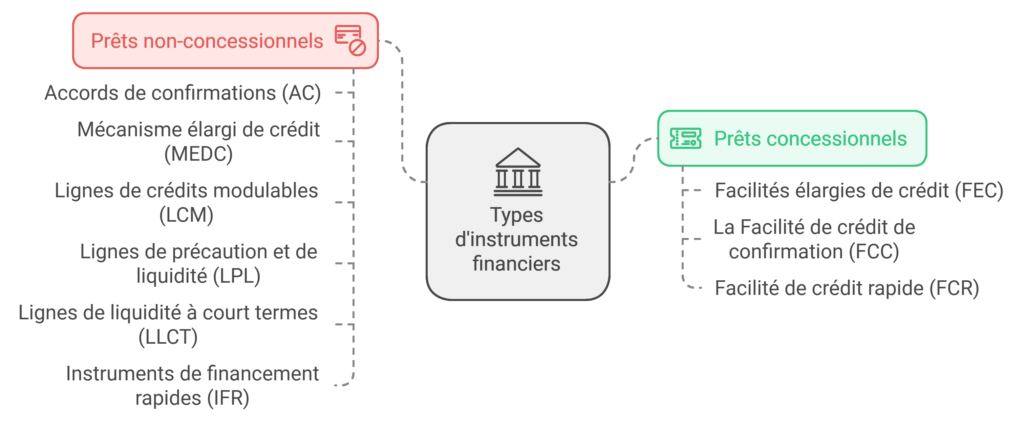

| Les prêts non-concessionnels | Les prêts concessionnels |

| Les accords de confirmations (AC) | Facilités élargies de crédit (FEC) |

| Mécanisme élargi de crédit (MEDC) | La Facilité de crédit de confirmation (FCC) |

| Lignes de crédits modulables (LCM) | Facilité de crédit rapide (FCR) |

| Lignes de précaution et de liquidité (LPL) | |

| Lignes de liquidité à court termes (LLCT) | |

| Instruments de financement rapides (IFR) |

Les prêts non-concessionnels

L’accord de confirmation

Les AC, adoptés en 1952, sont des aides de court à moyen terme aux pays présentant des difficultés temporaires de balance des paiements. Les décaissements sont soumis à des conditions permettant de s’assurer que les difficultés de balance des paiements seront réglées dans des délais raisonnables. Il est principalement utilisé par les pays avancés, les pays émergents et les pays à faibles revenus (parallèlement à la facilité de crédit de confirmation).

Le mécanisme élargi de crédit (MEDC)

Adopté en 1974, le MEDC vise à aider les Etats qui ont des difficultés de balance des paiements de longue durée. Leur décaissement est assorti de l’adoption, par le Pays demandeur, d’un programme de quatre ans maximum qui prévoie des réformes structurelles et comprenant un énoncé annuel détaillé des mesures à appliquer sous 12 mois

La ligne de crédit modulable (LCM)

Adoptée en 2009, la LCM est un instrument de financement destiné aux Etats qui dispose de fondamentaux macroéconomiques et de cadre de politique économique ex ante très solide et de bons antécédents. La LCM est utilisée pour répondre à tous les types de besoins de la balance des paiements, effectifs ou potentiel et à renforcer la confiance des marchés lorsque les risques sont élevés. En cas d’accord, le montant approuvé est accessible à tout moment de la période de l’accord.

Les lignes de précautions et de liquidité (LPL)

La LPL est un instrument destiné au Pays avec de solides fondamentaux ayant de bons antécédents de mise en œuvre de politiques saines. Les Pays éligibles au LPL peuvent présenter des manquements qui les empêche d’être éligible au LCM. Elle combine des critères d’admissions quasiment similaires à ceux de la LCM et des conditions qui visent à réduire les facteurs de vulnérabilités subsistants.

Lignes de liquidité à court terme (LLCT)

La LLCT apporte une garantie de liquidité en cas de chocs exogènes potentiels occasionnant des besoins modérés de financement de la balance des paiements. Elle présente les mêmes conditions d’admissibilité que la LCM afin de permettre une transition de la LCM vers la LLCT. Et n’est pas soumis à des conditionnalités de compte tenu de la qualité des cadres de politiques économiques.

L’instrument de financement rapide (IFR)

L’IFR est destiné à fournir une aide rapide à tous les pays membres qui ont un besoin urgent de balance des paiements. Son décaissement est exempt de conditionnalité mais peut exiger parfois des mesures préalables. Le financement se fait à travers 3 guichets que sont le guichet ordinaire, le guichet catastrophes naturelles de grande ampleur et le guichet chocs alimentaires.

Les prêts concessionnels

La facilité élargie de crédit (FEC)

Elle est l’outils principal utilisé par le FMI pour apporter son soutien aux pays à faible revenus et qui font face à des problèmes structurels de la balance des paiements. Le FEC est assortie d’un taux d’intérêt nul, d’un délai de remboursement sur cinq ans et demi et d’une échéance finale de dix ans. Il participe au mécanisme du fonds fiduciaire pour la réduction de la pauvreté et pour la croissance (fonds fiduciaire RPC).

La facilité de crédit de confirmation (FCC)

Elle offre une aide aux pays à faibles revenus ayant des besoins de financement de la balance des paiements potentiels ou à court terme.

La facilité de crédit rapide (FCR)

Offre une aide financière rapide assortie d’une conditionnalité limitée aux pays à faible revenu qui font face à un besoin urgent de balance des paiements. Le financement se fait au moyen de quatre guichets que sont : le guichet ordinaire, le guichet choc exogènes, le guichet catastrophes naturelles et le guichet choc alimentaire

Tableau synthétique

| Situation | Mécanisme | Financement | Durée | Conditionnalités |

| Besoin de financement de la balance des paiements actuel, futur ou potentiel | Accord de confirmation | CRG | Jusqu’à 3 ans mais 12 à 18 mois en général | A postériori et en amont (mesure préalables) si nécessaires |

| FCC | Fonds fiduciaire RPC | 1 à 3 ans | ||

| Besoin de financement prolongé de la balance des paiements / aides à moyen terme | MEDC | CRG | Jusqu’à 4 ans | A postériori en mettant l’accent sur les réformes structurelles, et en amont (mesures préalables) si nécessaire |

| FEC | Fonds fiduciaire RPC | 3 à 4 an, prolongement possible à 5 ans | ||

| Besoin urgent de financement de la balance des paiements / aide financière d’urgence | IFR | CRG | Achat direct | Pas de revues / conditionnalité à postériori, mais conditionnalité en amont possible (mesures préalables) |

| FCR | Fonds fiduciaire RPC | Décaissement direct | ||

| Besoin de financement de la balance des paiements actuel, futur ou potentiel (paramètres fondamentaux et politiques économiques très robustes) | LCM | CRG | 1 ou 2 ans | En amont (critères d’admissibilité) et revues annuelles pour les accords de 2 ans |

| Besoins de financement de la balance des paiements potentiels, modérés et de court terme, imputables à des pressions sur le compte de capital (paramètres fondamentaux et politiques économiques très robustes) | LLCT | CRG | Approuvé pour une période de 12 mois. Nouveaux accords au titre de la LLCT possibles | En amont (critères d’admissibilité) |

| Besoin de financement de la balance des paiements actuel, futur ou potentiel (paramètres fondamentaux et politiques économiques robustes) | LPL | CRG | 6 mois (guichet de liquidité), ou 1 ou 2 ans | En amont (critères d’admissibilité) et a posteriori |